Versements déductibles jusqu’à 10% de mon revenu imposable

Je souscrisAccéder simplement à une stratégie diversifiée en Fonds de fonds de private equity

4,8 milliards €

d’actifs financés

+ 70 000 investisseurs

nous font confiance

+ 20 prix obtenus pour

nos solutions d’investissement

34 ans

d’expérience

Le private equity est une classe d’actifs historiquement performante1 mais difficile d’accès. Intégrer un portefeuille de capital investissement professionnel au sein d’un patrimoine privé nécessite des moyens financiers significatifs et de s’appuyer sur l’expérience d’experts du secteur.

Chez Elevation Capital Partners, nous avons décidé de changer la donne grâce à notre stratégie Fonds de fonds à l’aide de laquelle vous pouvez accéder simplement à un portefeuille soigneusement sélectionné des plus grands noms du private equity européen et américain, selon la société de gestion, habituellement inaccessibles car réservés aux institutionnels.

Nous avons pour objectif d’offrir à nos investisseurs le meilleur du capital-investissement, selon nos analyses, en permettant de vous constituer, grâce à une souscription unique, un portefeuille diversifié avec pour objectif une meilleure maîtrise du risque. Le fonds présente tout de même un risque de perte en capital.

Les performances et la volatilité historiques de la classe d’actif ne préjugent pas de leur performances futures. Le fonds présente notamment un risque de perte en capital.

1 Source : Pregin T4 2000 à T2 2021

Avec la stratégie fonds de fonds d’Elevation Capital Partners vous pouvez :

Accéder simplement à une classe d’actifs historiquement réservée aux investisseurs institutionnels

Intégrer un portefeuille de private equity professionnel

Bénéficier d’un investissement diversifié avec un risque potentiellement maîtrisé

Les performances et la volatilité historiques de la classe d’actif ne préjugent pas de leur performances futures. Le FPCI Elevation Miriad présente un risque de perte en capital.

Pour proposer aux investisseurs un portefeuille optimisé, selon la société de gestion, et diversifié, l’équipe de gestion procède en 2 temps. Elle élabore tout d’abord une allocation stratégique puis opère une sélection de fonds performants, selon son analyse.

Cette étape a pour objectif de répondre à deux questions :

Pour y répondre, notre équipe de gestion a passé au crible les données historiques de plus de 4 000 fonds grâce à un modèle propriétaire.

100 000 portefeuilles ont été simulés pour déterminer le couple rendement risque optimal selon la société de gestion !

fonds analysés

portefeuilles simulés

Au final, on constate que :

fonds

Comme tout portefeuille optimal, la construction d’un portefeuille de fonds de private equity nécessite de rechercher des fonds qui ont des caractéristiques complémentaires et décorrélés.

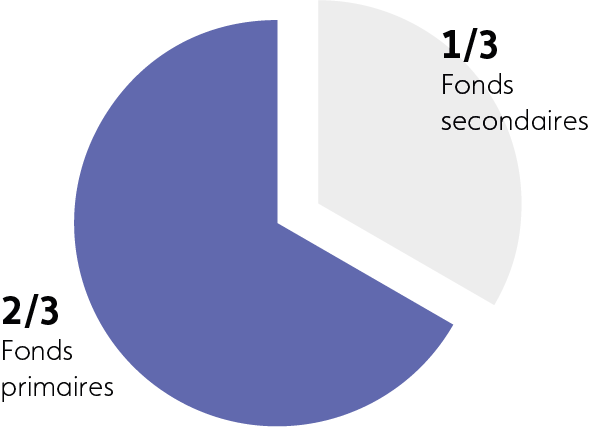

Les fonds de fonds ont pour objectif d'investir dans une sélection optimisée de fonds qu’il soient primaires ou secondaires. Ils offrent par définition une plus grande diversification comparée à un fonds primaire ou secondaire et permettent de mixer les différentes stratégiques des fonds sous-jacents.

Fonds primaires : moteur principal

Les fonds primaires prennent directement des participations au sein des entreprises sélectionnées et qui ont un besoin de financement.

Ils prennent le temps d’identifier des projets et de contribuer à la croissance d’entreprises prometteuses.

Cet effet temps se traduit par la fameuse « courbe en J » qui se matérialise par des

performances négatives les premières années. En effet, les investissements en

capital dans les sociétés nécessitent du temps avant de porter leurs fruits.

Ces fonds constituent le « moteur principal » de la performance potentielle du

portefeuille.

Fonds secondaires : les boosters de performance potentielle

En parallèle, les fonds secondaires, qui rachètent les parts d’investisseurs souhaitant sortir de leur investissement avant le terme, se caractérisent par une rotation rapide du capital (investissement et cession rapides) et

une réduction potentielle de « courbe en J » lié au fait qu’ils achètent des actifs matures avec des décotes parfois significatives.

Ils jouent un rôle de « booster » dans la performance potentielle d’un fonds de fonds.

Les performances passées des fonds sélectionnés ne préjugent pas de leurs performances futures. Les fonds sous-jacents présentent des risques de perte en capital et liquidité.

A l’aide de données historiques, des milliers de portefeuilles ont été simulés et permettent de dégager une allocation cible efficace (non garantie) selon l’analyse de la société de gestion, avec :

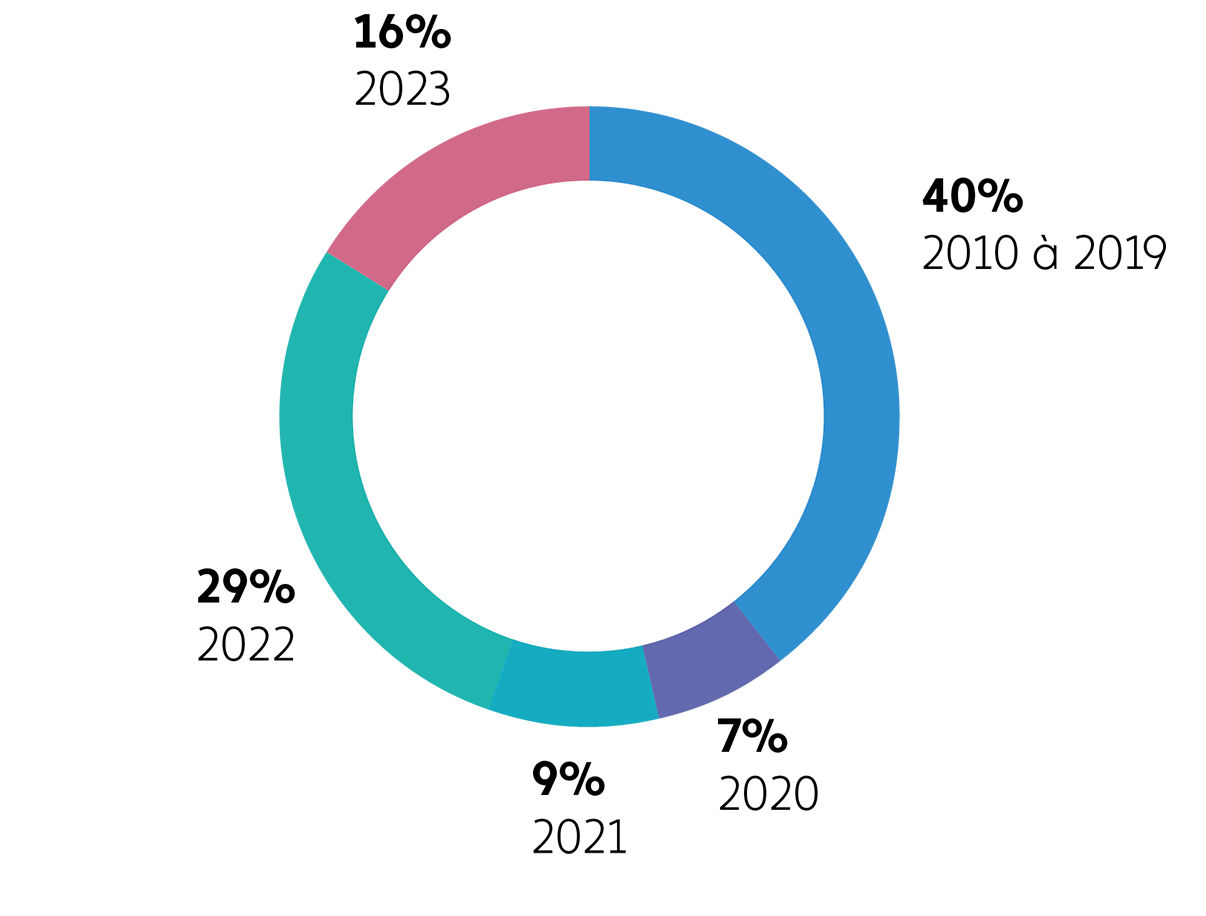

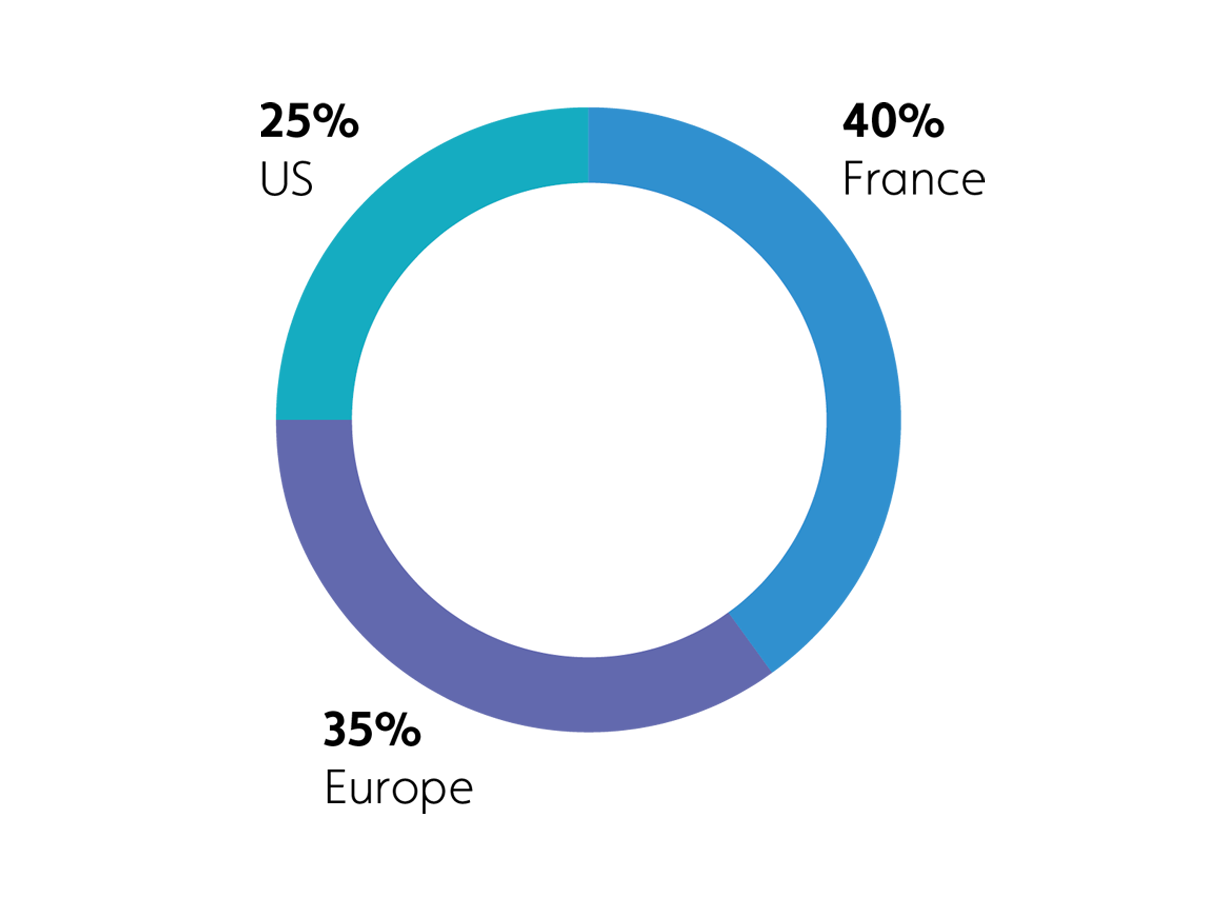

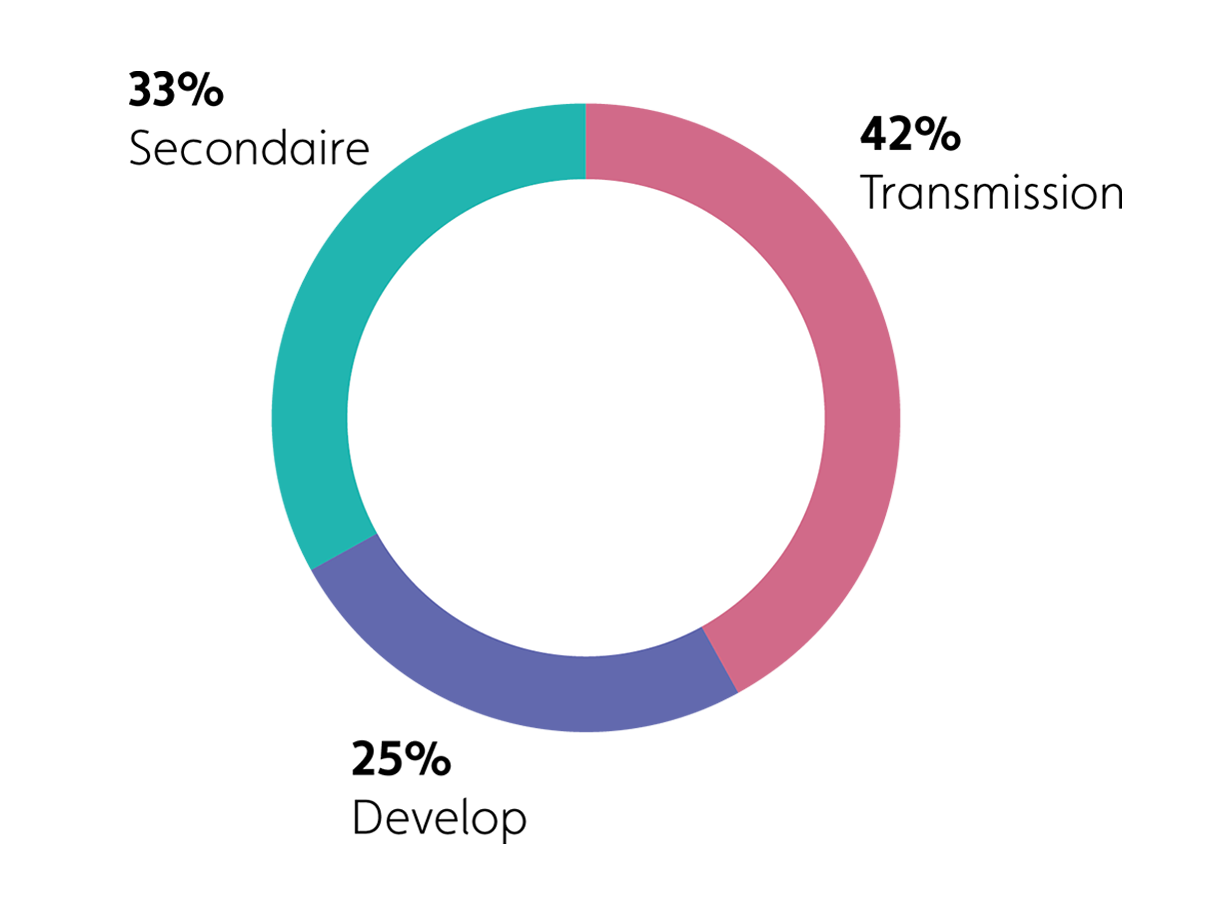

Au-delà des Fonds gérés par Elevation Capital Partners qui représenteront un maximum de 20%, l’équipe de gestion a défini des règles de diversification avec une allocation cible par :

Cycles économiques différents dans le temps

pour mixer les cycles économiques, parce qu’ils présentent des comportements différents dans le temps

Dynamiques économiques différentes dans l’espace

parce que les dynamiques varient en fonction des zones, nous recherchons les champions partout ils se trouvent

Complémentarité des secteurs cibles et des performances potentielles

parce que les secteurs comme les stratégies se conduisent de manière distincte, nous allons tracker leur complémentarité

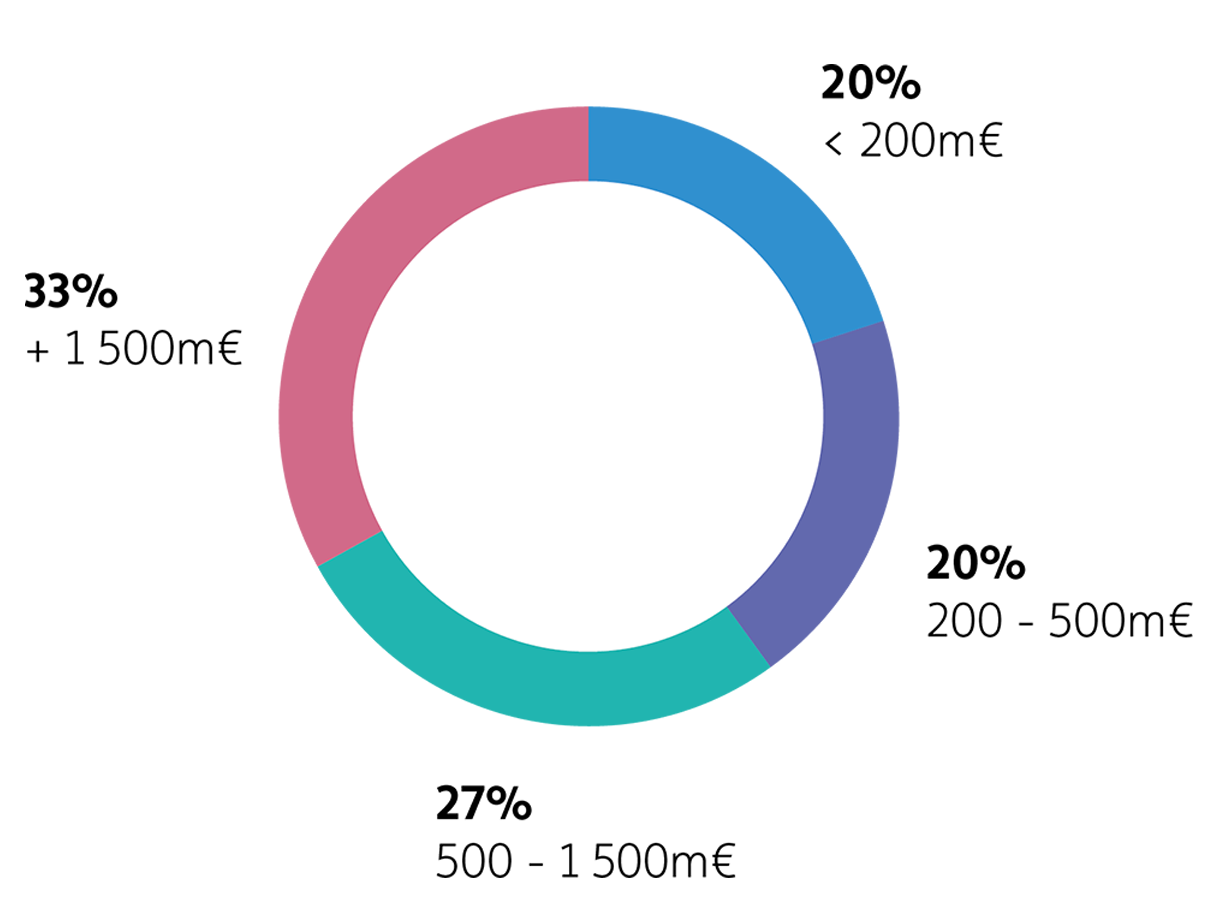

Entreprises cibles PME & ETI

parce que mécaniquement, un fonds ne va pas financer les mêmes entreprises selon sa taille, nous ne nous privons d’aucune opportunité

Après avoir analysé plus de 1 000 fonds, Elevation Capital Partners a établi une sélection optimale, selon son analyse, de 15 à 20 fonds en suivant un processus intransigeant en 5 phases :

Nb de

fonds

Les performances passées des fonds sélectionnés ne préjugent pas de leurs performances futures. Les fonds sous-jacents présentent des risques de perte en capital et liquidité.

L’objet du fonds consiste à réaliser des investissements principalement dans des fonds du Portefeuille. Par conséquent, la performance du fonds est directement liée à la performance des fonds du Portefeuille. L’évolution de ces sociétés pourrait être affectée par des facteurs défavorables (développement des produits, conditions de marché, concurrence, crise sanitaire et notamment celle liée à la pandémie de la Covid-19, guerre, etc.). L’attention de l’investisseur est attirée sur le fait qu’un investissement dans le fonds implique un risque potentiel de faible rendement ou un risque de perte partielle voire totale de son investissement dans le fonds.

Le fonds est un fonds de capital investissement qui sera investi principalement dans des entités en principe non cotés sur un Marché. Ces titres sont très peu ou pas liquides. Par suite, le fonds qui souhaiterait céder une participation pourrait éprouver des difficultés à céder une telle participation dans les délais et à un niveau de prix souhaités. Enfin, si le fonds souhaite céder ses participations, il doit trouver un acquéreur potentiel pour un prix jugé satisfaisant par la Société de Gestion et quand bien même il trouverait un acquéreur cette cession peut s’avérer difficile voire impossible du fait de clauses d’agrément, de préemption, de blocage ou de toute autre clause limitant ou interdisant cette cession.

Les parts du fonds ne sont pas librement cessibles ; il n’existe aucun marché pour ces Parts et il est peu probable qu’un tel marché se développe. Le rachat des parts par le fonds est bloqué pendant la durée du fonds, sauf cas de rachat anticipé. Par conséquent, les porteurs de parts ne pourront pas être en mesure de liquider leur investissement avant la fin de la durée du fonds.

Les changements relatifs aux régimes juridiques, fiscaux ou règlementaires, qui affecteraient défavorablement le fonds ou son investissement peuvent survenir tout au long de la durée du fonds. Si le fonds ou l’investisseur ne satisfont pas aux règles fiscales prescrites par la législation applicable, en particulier le Quota Fiscal, ou dans le cas d’un amendement législatif ou règlementaire applicable au fonds, l’investissement de l’investisseur dans le fonds peut ne pas donner à l’investisseur le droit de bénéficier du régime fiscal favorable offert par le Code Général des Impôts.

Eu égard à la Politique d’investissement du fonds, le fonds peut détenir des instruments financiers ou autres instruments soumis à un risque de taux d’intérêt et/ou un risque de change. Les comptes du fonds seront libellés en Euro. Le fonds peut investir dans d’autres devises que l’Euro. Les Investissements peuvent de ce fait être libellés dans une ou plusieurs devise(s) et se solder par des plus-values ou moins-values pour le fonds à la suite de fluctuations de change. En outre, le fonds peut supporter des coûts de conversion entre les différentes devises concernées.

Chez Inter Invest, tous nos processus de souscription sont digitalisés : dossier de souscription, mandat de prélèvement SEPA... Et le suivi de vos investissements est simplifié grâce à votre compte en ligne sécurisé sur www.inter-invest.fr.

J’investis

Julien Godard | Partner & Gérant des Fonds de fonds

Elevation Capital Partners est composé d’une équipe de 10 experts du Private Equity dont 5 dédiés à la gestion. Passionnés par leur métier, ces experts œuvrent chacun en moyenne depuis plus de 15 ans dans l’univers du capital-investissement.

Leur parfaite connaissance du secteur ; leur expérience variée et complémentaire, leur réseau et la reconnaissance dont ils bénéficient leur ouvrent l’accès à des opportunités bien souvent inaccessibles pour un investisseur particulier.

Le comité d’investissement est composé de trois gérants financiers expérimentés dont Julien Godard. La composition de l’équipe de gestion peut évoluer sans préavis.

Julien Godard vient apporter ses 15 années d'expériences en capital investissement sur cette stratégie Fonds de fonds pour la mettre au service de souscripteurs privés.

Ceci est une communication publicitaire. Veuillez-vous référer au document d’informations des FIA et au document d’informations clés pour l’investisseur avant de prendre toute décision finale d’investissement.

L'investissement dans ces Fonds est strictement réservé à la catégorie des investisseurs avertis (cf. art. 423-49 du Règlement Général AMF). Ces Fonds ne sont en principe pas autorisés à la commercialisation en dehors de France (sauf cas particuliers).

gpp_maybe Vigilance fraude

Nous constatons une recrudescence des tentatives de fraudes impliquant l’usurpation d’identité d’Inter Invest et de ses collaborateurs, et de fausses propositions d’investissement dans des opérations Girardin ou des parkings avec bornes de recharge électriques.

Nous attirons votre attention sur le fait que toute souscription aux solutions d’investissement du Groupe Inter Invest s’effectue exclusivement par voie électronique à partir d’un compte investisseur dédié sur www.inter-invest.fr.

Aucun virement vers une société tierce, et par un autre canal de souscription, ne peut être sollicité.

Par ailleurs, de faux sites internet proposent, sous le nom d’Inter Invest Financement, des crédits aux particuliers. Nous attirons votre attention sur le fait que les propositions de crédits d’Inter Invest Financement sont réservées aux professionnels.

Nous vous remercions pour votre vigilance.

Pour plus d’informations, veuillez consulter : La mise en garde de l'AMF donnant accès aux listes noires et alertes des autorités.