Le saviez-vous ? Il existe des produits d'investissement ISF-PME permettant de réduire son ISF tout en investissant dans des PME de croissance. Pour plus d'information sur nos solutions de réduction ISF-PME, téléchargez notre brochure Holding ou notre brochure FIP.

Qui est concerné par l’ISF ?

L’ISF concerne les personnes physiques, célibataires ou en couple, dont la valeur nette du patrimoine imposable au 1er janvier de l’année excède 1,3 million d’euros. C’est le cas chaque année d’environ 340 000 foyers.

Le patrimoine retenu dans le calcul de l’ISF est celui du foyer fiscal dont la définition diffère de l’impôt sur le revenu.

- Les couples (quel que soit leur statut, mariés, pacsés ou en concubinage) font l’objet d’une imposition commune ;

- L’imposition est en revanche séparée si le couple est marié en séparation de biens et si les deux époux ne vivent plus au même domicile. La même séparation est effectuée pour les époux en instance de divorce ou de séparation de corps et qui ont l’autorisation de vivre dans des résidences séparées.

Quel que soit le régime d’imposition, le patrimoine des enfants mineurs est pris en compte dans le calcul de l’ISF, contrairement aux enfants majeurs même s’ils sont fiscalement à charge.

Domiciliation en France ou à l'étranger : quelles différences ?

Vous êtes domicilié en France ?

- Tous les éléments de votre patrimoine, qu’il soit situé en France ou à l’étranger, sont soumis à l’ISF (sauf en cas de convention fiscale internationale prévoyant une disposition contraire).

Vous êtes domicilié à l’étranger ?

- Seul le patrimoine que vous détenez en France (hors placements financiers) est pris en compte dans le calcul de l’ISF.

La loi de modernisation de l’économie prévoit une disposition spécifique pour les contribuables dont le domicile fiscal n’a pas été situé en France au cours des cinq dernières années civiles. Lors de leur domiciliation fiscale en France, ceux-ci sont uniquement imposables sur leur patrimoine situé en France et ce durant 5 ans.

Enfin, comme l’impôt sur le revenu, l’impôt de solidarité sur la fortune est un impôt progressif dont le calcul prend en compte 6 tranches détaillées ci-après.

Calcul du montant de l’ISF théorique

|

Tranche |

Montant du patrimoine net taxable |

Taux d’imposition |

|

1 |

Inférieur à 800 000 € |

0% |

|

2 |

Entre 800 000 et 1,3 million d’euros |

0,5% |

|

3 |

Entre 1,3 et 2,57 millions d’euros |

0,7% |

|

4 |

Entre 2,57 et 5 millions d’euros |

1% |

|

5 |

Entre 5 et 10 millions d’euros |

1,25% |

|

6 |

Supérieur à 10 millions d’euros |

1,5% |

Note : Si votre patrimoine déclaré est compris entre 1 300 000 € et 1 399 999 €, vous pouvez appliquer une décote sur le montant de votre ISF égale à [17 500 € - 1,25% de votre patrimoine net taxable], visant à limiter la charge de cet impôt pour les plus petits patrimoines assujettis.

Exemple de calcul de l’ISF

Exemple de calcul de l’ISF

Votre patrimoine net taxable s’élève à 1,5 million d’euros

La fraction de votre patrimoine compris entre 800 000 et 1,3 million € est imposée selon la tranche n°2 du barème, soit un montant de 2 500 € (500 000€ * 0,5%).

La fraction de votre patrimoine excédant 1.3 million € est imposée selon la tranche n°3 du barème, soit un montant de 1 400 € (200 000€ * 0,7%).

Au total, votre ISF s’élève donc à 3 900€ pour un patrimoine déclaré à hauteur de 1,5 million €.

Comment déterminer mon patrimoine net taxable ?

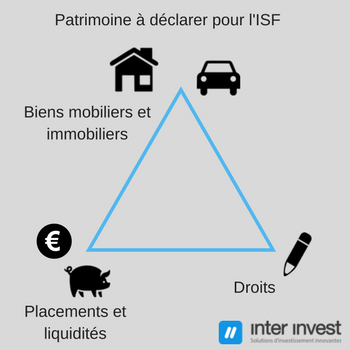

Vous savez maintenant calculer le montant de votre ISF selon le montant de votre patrimoine net… encore faut-il le connaître. Votre patrimoine net correspond à tous les biens, droits et valeurs qui composent votre patrimoine au 1er janvier de l’année.

Important : lorsque vous remplissez votre déclaration ISF, il vous faut renseigner la valeur vénale de vos biens, et non leur valeur d’achat, c’est-à-dire le prix auquel ils pourraient être vendus sur un marché réel compte tenu de leur état de fait et de droit.

Déclaration de la valeur de ses biens immobiliers

Les biens immobiliers suivants doivent être déclarés à leur valeur vénale :

Les biens immobiliers suivants doivent être déclarés à leur valeur vénale :

- Les immeubles bâtis (qu’il s’agisse de votre résidence principale ou que vous le louiez) ;

- Les immeubles non bâtis, par exemple si vous possédez un terrain ou des terres agricoles ;

- Les immeubles en construction, par exemple si vous avez acheté un appartement sur plan ;

- Les bâtiments « monument historique » en votre possession ;

Les logements que vous louez meublés en tant que loueur en meublé professionnel peuvent également être exonérés d’ISF sous conditions. Les biens immobiliers indivis (qui appartiennent à plusieurs propriétaires) bénéficient également d’un abattement de 20%.

Notez également que votre résidence principale bénéficie d’un abattement de 30% de sa valeur vénale, alors qu’une décote de 20 à 40% peut être appliqué sur les biens immobiliers loués selon différents critères (âge des occupants, montant du loyer, durée du bail).

Faut-il déclarer ses biens mobiliers ?

Oui, vos biens mobiliers sont également pris en compte dans le calcul du patrimoine taxable à l’ISF. On retrouve notamment les meubles, véhicules (y compris les bateaux et les avions de tourisme), les bijoux, les chevaux, etc.

Placements et liquidités

Il vous est également demandé de déclarer l’ensemble de vos placements et produits bancaires. Exemples : argent disponible sur votre compte courant, différents livrets d’épargne, Plan d’Epargne Entreprise (PEE), assurance vie, etc…

Les déclarations de droits

Enfin, les droits d’usufruit (à déclarer à la valeur de pleine propriété), d’usage ainsi que les droits de propriété industrielle, artistique ou littéraire doivent également être déclarés.

Les biens et droits exonérés

Vous pouvez bénéficier d’une exonération d’ISF (totale ou partielle), sous certaines conditions, pour les biens suivants :

- Les biens professionnels sous certaines conditions ;

- Les objets d'antiquité, d'art ou tout simplement de collection, parts de sociétés civiles propriétaires de tels objets ;

- Les droits de propriété littéraire, artistique ou industrielle ;

- Les biens ruraux loués à long terme et participation dans des groupements fonciers agricoles ;

- Les valeurs de capitalisation des pensions de retraite ;

- Les rentes viagères assimilables aux pensions de retraite (PERP, Perco) ;

- Les rentes reçues en réparation de dommages corporels liés à un accident ou à une maladie.

- Le droit de nue-propriété d’un bien immobilier dont la charge de l’ISF est supportée par l’usufruitier comme s’il en détenait la pleine propriété ;

- Les droits temporaires au logement accordés au conjoint survivant ;

- Les bois et forêts sont, sous certaines conditions, exonérés pour les trois quarts de leur valeur ;

- Les titres reçus en contrepartie de souscriptions au capital de PME (que ce soit en direct ou via un intermédiaire comme une holding).

Comment bénéficier d’une réduction d’ISF ?

Il existe un certain nombre de dispositifs fiscaux proposés par l’Etat. La Loi TEPA adoptée en août 2007 a notamment créé certains mécanismes permettant aux contribuables de réduire le montant de leur ISF afin de soutenir les PME françaises, moteurs de la croissance.

Le contribuable assujetti à l’impôt de solidarité sur la fortune peut ainsi financer directement une PME en acquérant des parts de son capital ou investir au travers d’une holding ou d’un fonds d’investissement de proximité afin de participer au financement de plusieurs entreprises et ainsi diminuer le risque encouru.

Cliquez ici pour en savoir plus sur les solutions de réduction ISF.

Quand dois-je payer mon ISF ?

Comme chaque année, les mois de mai et juin seront les périodes clés pour la déclaration d’ISF dont la date limite dépend de votre mode de déclaration, de votre patrimoine ainsi que de votre département d’habitation :

- 19 mai en cas de déclaration papier

- Si vous déclarez sur internet et que votre patrimoine est inférieur à 2,57 millions d’euros, cela dépend de votre département :

- 23 mai : départements 01 à 19

- 30 mai : département 20 à 49

- 6 juin : département 50 à 976

- Le 15 juin si vous choisissez la déclaration en ligne et que votre patrimoine est supérieur à 2,57 millions d’euros.

Attention à bien déclarer et vous acquitter de la somme due à temps, sous peine d’être sanctionné de pénalités de retard.

(1) (1).jpg)

.jpg)